Мы подготовили образец служебной записки, который вы можете скачать прямо сейчас и заполнить в соответствии со своей ситуацией.

Если у вас есть сомнения в правильности заполнения, дочитайте статью до конца. Пожалуйста…

Кто и когда должен составлять документ?

Расписка на возврат (возмещение) денежных средств составляется работником, оплатившим эти расходы. Если работник направляется в командировку, необходимо издать соответствующий приказ.

На его основании бухгалтер рассчитывает суточные расходы, стоимость проезда и проживания. Часто этих денег не хватает, так как сложно заранее определить стоимость номера в гостинице, а сотрудник может задержаться в другом городе на несколько дней.

Вернувшись домой, сотрудник составляет служебную записку с просьбой возместить понесенные дополнительные расходы и прикладывает подтверждающие документы. Все это отправляется ответственному лицу в компании, которое принимает решение о выплате и дает поручение бухгалтерии.

В зависимости от принятого в организации документооборота меморандум отправляется следующим образом.

Такой же порядок предусмотрен для сотрудников, приобретающих товары на складе и оплачивающих их из собственных средств.

Правила составления и оформления

К меморандуму о взаимопонимании применяются те же правила, что и к первичному документу. Они должны включать следующее:.

Эти требования содержатся в разделе 9.2 статьи 9.2 402-ФЗ.

Введите данные пошагово

Срок хранения документа определяется учреждением и указывается в учетной политике.

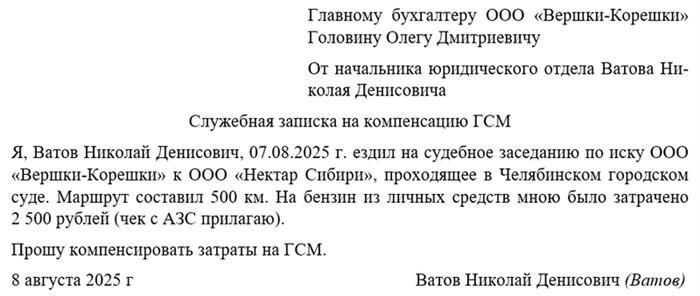

Памятка по компенсации горюче-смазочных материалов

Служебная записка на возмещение ГСМ — это документ, с которым сотрудник компании (обычно водитель) обращается к бухгалтеру, чтобы получить деньги, потраченные на приобретение ГСМ и заправку автомобиля. Сегодня мы разберемся, как правильно его составить, когда возникает необходимость в формировании такого официального документа.

Важно! Этот документ можно скачать на сайте КонсультантПлюс.

Инструкция по составлению меморандума

Меморандум о взаимопонимании является официальным документом внутреннего документооборота компании и поэтому не выходит за ее пределы. Однако это не означает, что его можно выполнять без соблюдения общих правил приемлемости. Существует несколько стандартов работы с профессиональными документами, которых мы должны придерживаться. В частности, мы соблюдаем правила пунктуации и орфографии, нейтральный тон повествования и язык делового стиля.

По своей структуре служебная записка состоит из трех элементов: заголовка, основного блока, содержащего описание сути вопроса, призыв к компенсации средств, потраченных на ГСМ, а также дату и подпись сотрудника. Рассмотрим, как правильно составить каждый из них.

Заголовки документов располагаются в правом верхнем углу листа бумаги. Здесь нужно написать полное название компании по отношению к организационно-правовой форме — это имя директора компании. В тексте ниже укажите имя сотрудника, составившего служебную записку, и должность, которую он занимает в штатном расписании.

Следующий шаг — поднять вопрос о ГСМ и личных средствах. Он утверждает, что использовал служебные и корпоративные автомобили в интересах компании и должен был заправлять и смазывать их на свои деньги. В качестве доказательства объясните, куда вы ездили и в чем заключалась проблема, а также приложите кассовый чек с АЗС. В принципе, этого набора информации достаточно для получения удовлетворительного ответа.

В конце работы над документом необходимо написать дату его оформления и подписать сотрудником на листе бумаги, как бы подтверждая все вышесказанное. Эта форма позволяет передать официальный документ на рассмотрение главному бухгалтеру. Скорость обработки запросов зависит от внутреннего распорядка компании. В лучшем случае вы получите свои деньги сразу же после отправки меморандума. В любом случае вы всегда можете обратиться в Государственную инспекцию труда, если компания продлит сроки или вообще проигнорирует вашу просьбу.

Составление служебной записки о возмещении расходов на бензин

Служебная записка о возмещении стоимости топлива составляется сотрудником компании. Для целей налогового учета компания сможет учесть только часть расходов, даже если все сопроводительные документы будут в полном объеме.

Что такое меморандум на возмещение расходов на ГСМ?

Если сотрудники компании используют личный транспорт в служебных целях, то служебная записка на возмещение расходов на бензин может быть составлена в свободной форме или утверждена организацией. Это документ, который позволяет компании возместить работнику деньги, потраченные на ГСМ в интересах компании.

Эксперты КонсультантПлюс проанализировали, как можно официально использовать личный автотранспорт сотрудников в рабочих целях. Эти шаги можно получить бесплатно.

Кто и когда ее написал?

Служебную записку пишет работник, который с согласия работодателя использует личное имущество (например, автомобиль) в своих интересах. Обязанность работодателя по возмещению расходов закреплена в статье 188 Трудового кодекса РФ.

Размер возмещения определяется дополнительным соглашением в трудовом договоре.

Порядок проезда к месту командировки на транспорте не регламентирован и должен быть указан в локальных нормативных актах (письмо Аструда от 15 мая 2015 г. № 1168-6-1). В приказе Минфина России № 03-03-06/1/23680 от 24. 04. 2015 г. указано, что служебная записка на компенсацию проезда не является оправдательным документом, подтверждающим использование транспортного средства работника для проезда к месту командировки и обратно. К служебной записке прилагаются: проездные билеты, чеки, квитанции, маршрутные листы и т. д.

Как составить служебную записку

Например, работник отправился в командировку на личном транспорте в Москву. Согласно положению о деловой полосе ООО «ППТ.РУ» и дополнительному соглашению к трудовому договору работник имеет право на возмещение расходов на бензин и амортизацию автомобиля в фиксированной сумме 2000 руб. за поездку.

Таков образец меморандума о взаимопонимании по возврату бензина работнику.

С 5 по 8 мая 2022 года на основании приказа генерального директора 11 от 04. 05. 2022 года участвовал в командировке в Москву. В командировку ездил на собственном автомобиле:

На основании положений о командировке прошу заключить дополнительное соглашение № 1. 04. 2022 к трудовому договору один на один.

Региональный директор П. П. Пепатацин _____________

Если личный транспорт используется для служебных целей, оформите документы на возврат горюче-смазочных материалов в соответствии с шаблоном служебного письма.

Компенсация расходов на приобретение ГСМ не входит в систему оплаты труда и поэтому не учитывается при расчете средней заработной платы.

В налоговом учете существует ограничение по сумме возмещения расходов в зависимости от мощности двигателя машины (стр. 11 ст. 264-1 НК РФ; ст. 264-1 НК РФ, постановление Правительства РФ от 2 августа 2002 г. № 92):

Может быть полезно: как правильно составить приказ об утверждении норм расхода топлива.

Образец, бланк для скачивания может быть полезен

Составлять бланк служебной записки на возмещение расходов на ГСМ не обязательно, но целесообразно. В этом случае сотрудник должен уточнить у бухгалтера важную информацию и не забыть приложить подтверждающие документы.

Поездки на личном автомобиле

По поручению работодателя работник может совершить поездку (командировку) в местность, находящуюся вне места постоянной работы. В этом случае закон (ст. 2 Трудового кодекса РФ № 166-168, Постановление Правительства РФ № 749 от 13.10.2008) не обязывает работодателя предоставлять работнику транспорт до места назначения, но работодатель обязан компенсировать его.

Никто не запрещает сотрудникам путешествовать на собственном транспорте. Как отмечалось выше, работодатель обязан компенсировать расходы на приобретение горюче-смазочных материалов. Более подробно процесс оформления командировочных расходов, в частности расходов на проезд, описан в статье по ссылке.

Выполнение служебных обязанностей.

Помимо поездок на личном автомобиле, сотрудники могут по договоренности с работодателем использовать свой автомобиль для «обычных» поездок, таких как доставка документов, получение почты или доставка сотрудников на работу и обратно.

В этом случае рекомендуется расторгнуть договор аренды автомобиля с работодателем. При этом работнику рекомендуется самостоятельно решить вопрос с заправкой автомобиля.

Как компенсировать расходы сотрудникам без выдачи расчетной суммы?

Покупка товаров для личных финансовых нужд компании — довольно распространенное явление. Причины могут быть самыми разными. От нехватки времени на выдачу подотчетных сумм до продвижения товара на рынке. Рассмотрим, как правильно сформулировать меморандум о взаимопонимании по возмещению затрат сотрудников и какими нормативными документами следует руководствоваться.

Характеристика четких записок

Депозитный отчет — это документ, который подтверждает получение денег для выполнения определенных трудовых обязательств или закупку товаров и материалов для нужд бизнеса. Основная необходимая информация включает.

Единых требований к предварительной форме нет. Директор может разработать собственную форму этого документа и рассматривать ее в каждом конкретном заказе. Должен включать все обязательные требования, перечисленные в статье 9(2) Федерального закона. 402 от 12 июня 2011 г. Федеральный закон 9 § 9(2) 402 от 12 июня 2011 г.

Срок подачи документов определяется локальным актом работодателя. По истечении этого срока отчет подается в казначейство. Требование о трехдневном сроке было отменено к 2020 году.

Полученные документы подписываются начальником бухгалтерии и ответственным лицом. Без этого действия отчет не имеет юридической силы.

Стоит отметить, что составлять отчеты перед покупкой товаров авансом финансово нецелесообразно. Однако сотрудник может потребовать возврата понесенных расходов. Для этого необходимо правильно составить примечание к оплате счета.

Если отчет не будет отправлен вовремя, перечисленные средства могут быть признаны доходом сотрудника. Суммы должны быть вычтены из налогового счета.

Правильное оформление компенсации расходов во избежание налоговых рисков

Первое, что нужно сделать, — обеспечить возможность сотрудникам приобретать товары без получения подотчетной суммы. Это можно закрепить в учетной политике. Список уполномоченных лиц определяется приказом.

Приобретая товары или оборудование за собственные средства, сотрудники выступают в качестве представителей организации, поэтому им необходимо учитывать положения пункта 1 статьи 183 Гражданского кодекса РФ. Главная задача — документально подтвердить, что такие операции были санкционированы работодателем. Рекомендуется придерживаться следующего алгоритма.

Можно оформить доверенность на ряд сотрудников, чтобы исключить налоговые претензии, которые могут привести к незапланированным расходам компании в этой категории. Мелкие покупки, такие как канцтовары, бытовая химия и расходные материалы, должны производиться в небольших количествах. Если требуются дорогостоящие покупки, рекомендуется оформить первичную документацию на организацию.

Возмещение командировочных расходов

В этом случае вы не несете ответственности за сотрудников, которые направляются в другую местность для выполнения своих обязанностей без выдачи денег. Это означает, что предварительный отчет не был заполнен. Для возмещения расходов подается отчет по установленной форме с указанием понесенных затрат и сопроводительной документации. С учетом полученной информации составляется служебная записка на оплату расходов.

ВНИМАНИЕ! Если вы едете в командировку, не забудьте оплатить суточные, положенные за каждый день пребывания в стране. Это пособие гарантировано статьей 168 Трудового кодекса РФ и должно быть включено в итоговый отчет работника.

Как отразить в учете выплаты сотрудникам?

После того как сделка одобрена администрацией и составлен меморандум о возмещении расходов (образец с подробными рекомендациями приведен здесь: business-trip.online), операцию следует правильно отразить в учете.

Счет 71 использовать нельзя, так как он используется для сверки с дебитором. Согласно приказу № 94 Казначейства, такая ситуация должна быть отражена на счете 73.

Оплата расходов из фонда возможна следующими проводками: Дт 73 Кт 50- счет НДС — Дт 19 Кт 73, а факт получения товара — Дт 10 Кт 73.

ВАЖНО: Возмещение расходов, понесенных в целях осуществления хозяйственной деятельности компании, не может быть отнесено к экономической выгоде работника. Такая выплата не является доходом и, следовательно, не подлежит учету при исчислении НДФЛ.