Действующее законодательство четко определяет, кому принадлежит и подчиняется Центральный банк России. В настоящее время он является самостоятельным юридическим лицом, кредитной организацией высшего уровня, имущество и уставный капитал которой принадлежат государству. Банк проводит самостоятельную политику и подотчетен нижней палате парламента (Государственной Думе), которая утверждает его по представлению главы государства.

Председателю Центрального банка России. Административная структура

Совет директоров состоит из 14 членов, помимо Председателя Центрального банка. Их кандидатуры утверждаются на свои должности Государственной Думой сроком на пять лет, а конкретные кандидатуры предлагаются Председателем Центрального банка и предварительно утверждаются Президентом.

Кроме того, в состав Центрального банка входят 45 структурных подразделений, являющихся центральными структурами Центрального банка.

Центральный банк также имеет 81 управление в различных регионах Российской Федерации.

Основные функции и политика Центрального банка России

Для выполнения задач, стоящих перед Центральным банком России, предусмотрены следующие функции и их направления.

Резервы и валюта Центрального банка

Одной из функций Центрального банка является управление накопленными ЗТП, которые по-прежнему являются высоколиквидными иностранными активами. К ним относятся иностранная валюта, золото, Фонд национального благосостояния и часть Резервного фонда, за вычетом денежных требований к резидентам, выраженных в других валютах. Резервы центрального банка и иностранная валюта могут быть вложены в ценные бумаги и облигации, размещены на депозитах и расчетных счетах или использованы для операций РЕПО. Основную часть резервов в иностранной валюте традиционно составляют доллар США и евро. Также используются британский фунт стерлингов, японская иена и австралийский доллар, поскольку они предлагают относительно высокую доходность среди мировых резервных валют.

Основная цель валютных резервов центрального банка — гарантировать стабильность национальной финансовой системы в неспокойной ситуации. Последняя возникает в таких ситуациях, как спекулятивные атаки на российский рынок, резкое изменение ситуации на международных рынках и сокращение экспорта. Исторический максимум золотовалютных резервов Центрального банка России был зафиксирован 8 августа 2008 года, накануне финансового кризиса, и составил 5 981 млрд долларов США.

Согласно действующему законодательству, правительство не несет ответственности по существующим обязательствам Центрального банка России и наоборот, что означает, что правительство может объявить дефолт по своим обязательствам, даже если у него есть большие объемы иностранной валюты и золота в качестве резервов.

Денежно-кредитная политика и эмиссия российского рубля

Одной из важнейших функций Центрального банка России является проведение денежно-кредитной политики и обеспечение стабильности финансовой системы. Это обеспечивается следующими видами деятельности.

Речь идет о незамедлительном печатании денежной массы в наличной форме, своевременном изъятии из обращения старых банкнот, замене их новыми, обрезании монет и искусственном увеличении количества немонетарных рублей. В то же время Центральный банк России обеспечивает надлежащую защиту банкнот от подделки в целях поддержания стабильности финансовой системы и управления денежной массой.

Основные процентные ставки Центрального банка России

Базовая процентная ставка Центрального банка России представляет собой уровень процентной ставки, под которую Центральный банк предоставляет еженедельные кредиты коммерческим банкам для восстановления ликвидности. Уровень этой процентной ставки в первую очередь определяет процентные ставки по привлекательным депозитам и кредитам, а также влияет на итоговый уровень инфляции и стоимость банковских ресурсов. Во время кризиса базовая процентная ставка повышается, чтобы снизить прибыль на спекулятивный капитал. Примером может служить решение ЦБ РФ о повышении процентных ставок на 6,5 процентных пункта 16 декабря 2014 года в условиях сильного падения курса российского рубля и финансовых проблем, связанных с внешними шоками от санкций и резкого снижения цен на нефть.

Лицензия на осуществление банковской деятельности Центрального банка РФ. Оценка деятельности банка

Одной из важнейших функций Центрального банка России по-прежнему является стимулирование нормального развития кредитного сектора в целом. Для этого ЦБ РФ выдает специальные банковские лицензии на осуществление деятельности, соблюдение нормативов, исполнение законов, вывод иностранного капитала, предотвращение уклонения от уплаты налогов и других нарушений законодательства. Кроме того, Центральный банк России ранжирует банки по капиталу, доходности и другим факторам, что остается косвенным показателем их надежности.

Российский цифровой рубль в 2024 году

Россия пытается угнаться за развитием современных тенденций в финансовом секторе. Государственные криптовалюты не запрещены, и в целом государство положительно относится к сфере финтеха. В августе 2023 года государство начало тестировать цифровой рубль. Расскажем о нем подробнее.

Полезная информация о цифровом рубле

В таблице собрана основная информация о внедрении и использовании цифровых рублей.

| Когда началось тестирование? | август 2023 года |

| Кто может открыть свои кошельки | Резиденты и нерезиденты России |

| Как получить доступ к электронным кошелькам | Через коммерческие банки |

| Кто выпускает цифровые рубли | Банк России |

| Кто сможет работать с цифровыми рублями | Физические/юридические лица, Федеральное министерство финансов |

| Как оплатить в цифровых рублях. | Через QR-код |

| За использование взимается комиссия | Для физических лиц — нет, для юридических лиц — 0,3% (предварительная стоимость) |

Что такое цифровой рубль простыми словами?

Цифровой рубль — это разновидность денег. Его эмитентом (тем, кто его выпускает) также является Центральный банк. Это просто виртуальный код вместо монетного печатного станка.

Сразу оговоримся, что это не новая валюта. Ее не нужно обменивать ни при каких обстоятельствах. Номинальная стоимость цифрового рубля точно такая же, как и номинальная стоимость бумажного рубля или банковской карты.

Проще говоря, цифровые рубли — это деньги на счету вашего виртуального кошелька. При этом Центральный банк Российской Федерации является единственным оператором и создателем новой рублевой эмиссионной платформы, а коммерческие банки предоставляют доступ к кошельку только физическим и юридическим лицам. Кстати, федеральное министерство финансов также имеет свой кошелек и распределяет бюджет.

В случае с цифровыми рублями все операции происходят без полного участия коммерческих банков. Это связано с некоторыми ограничениями, о которых будет рассказано далее.

Когда будет введен цифровой рубль?

Изначально электронная версия валюты должна была быть опробована уже в 2022 году, но пилотный проект был отложен из-за отсутствия законодательной базы. К концу июля 2023 года все бюрократические вопросы были решены1 .

Тестирование цифровой валюты началось летом 2023 года, в 2024 году пилотный проект будет расширен, а массовое внедрение цифрового рубля начнется в 2025 году. В настоящее время в проекте участвуют 12 коммерческих банков и десятки торговых сетей. В ближайшее время к проекту присоединятся еще 17 банков, которые уже внедряют систему.

Где можно приобрести цифровые рубли

Отдельно приобретать цифровые рубли не нужно. Граждане смогут пополнять баланс электронного кошелька без комиссии через приложение банка для мобильного телефона. Это правило действует и в обратном направлении. Цифровые рубли можно перевести как в остатки на счете, так и наличными.

Впервые операции в цифровых рублях будут поддерживать 12 банков, которые являются официальными участниками пилотной программы.

Еще 17 банков строят объекты для участия в проекте в будущем.

Как открыть кошелек для цифровых рублей

Кошельки можно открыть через приложения коммерческих банков. Однако всеми вопросами, связанными с обслуживанием и функционированием платформы цифровых рублей, занимается Центральный банк Российской Федерации. В результате финансовый регулятор определяет правила и процессы создания кошельков. В большинстве случаев система использует авторизацию через сервис «Госуслуги».

Уже известно, что все держатели цифровой валюты могут использовать только один электронный кошелек.

Как платить цифровыми рублями

Пока Банк России представил только один вариант оплаты через QR-коды. Подобные системы уже работают с безналичными платежами, поэтому технически для них не нужно придумывать что-то концептуально новое. Как вариант, можно подключить автоматизированные платежи, например, оплачивать услуги мобильных операторов.

В будущем технология может позволить проводить платежи в цифровых рублях без подключения к интернету. Центральный банк Российской Федерации пока только анонсировал такую возможность, но не детализировал ее.

Преимущества и недостатки цифровых рублей

Уже сейчас можно выделить основные преимущества и недостатки использования цифрового рубля. Из-за недостатка информации о новой форме валюты могут возникнуть некоторые моменты.

Преимущества.

Использование Центральным банком Российской Федерации консолидированной платформы цифровых денег удешевляет операции — нет необходимости платить коммерческим банкам за поставки. В то же время банки теряют прибыль и пытаются компенсировать ее за счет других услуг.

Смарт-контракты. Идея заключается в том, что Центральный банк РФ обязуется проверять соблюдение условий контракта. Примеры. Вы договариваетесь о поставке товара и заключаете умный контракт с партнером. Система фиксирует сделку и начинает следить за сроками исполнения. Продавец получает деньги от покупателя только после доставки товара.

Система возврата денег исчезнет. Коммерческие банки перестанут полностью участвовать в транзакции и не смогут вернуть часть потраченных цифровых рублей.

Полный контроль со стороны Центрального банка Российской Федерации. Не всем нравится идея о том, что финансовые регуляторы смогут контролировать все операции с цифровыми валютами. Но, с другой стороны, это снизит вероятность злоупотребления капиталом и других видов финансового мошенничества.

Популярные вопросы и ответы

Финансовый аналитик Артем Звездин Трейдер рассказывает об актуальных вопросах о цифровых версиях платежных средств.

Зачем нужны цифровые рубли?

— Центробанк опубликовал обширный отчет о стоимости новой криптовалюты. В документе говорится, что платежи населения станут более безопасными. Снизятся расходы на транспорт и оплату услуг. Также организации смогут использовать свободные средства для развития розничных платежных систем и цифровой экономики в целом. Цифровые рубли должны сократить долю наличных денег в обращении. Когда все финансы переходят в цифровой формат, их легче отслеживать.

В чем разница между цифровыми и традиционными рублями?

— По сути, цифровой рубль ничем не отличается от обычного рубля, который каждый из нас держит на своем банковском счете. За исключением оттенка. Деньги на карте привязаны к банку. Другими словами, они зависят от финансового учреждения. Цифровые рубли отключены от этой системы. Это сразу снижает расходы на транспортировку и хранение. Средства не блокируются из-за капризов банков. Граждане получают быстрое, удобное и безопасное средство платежа.

Могут ли пенсионеры перейти на цифровые рубли?

— Пока сложно сказать, будет ли Банк России предлагать цифровые рубли пенсионерам, госслужащим и другим гражданам. Ведь понятно, что люди будут относиться к цифровым деньгам с осторожностью и опаской. Однако я убежден, что как только начнутся такие расчеты, все полюбят цифровые деньги. Они прозрачны, просты в использовании, легко хранятся и надежно защищены.

Являются ли цифровые рубли криптовалютами?

— Центральные банки очень не любят криптовалюты и всячески стараются избегать любых корреляций с цифровым рублем. Однако между ними есть сходство — существование денег в виде виртуальных строк кода. Главное отличие в том, что криптовалюты выпускаются десятками тысяч частных компаний. Цифровые рубли обеспечиваются центральным банком, который является главным регулятором.

Начисляются ли возвраты наличными?

Нет, вы не получите возврат за использование цифровых рублей. Это просто не выгодно коммерческим банкам, так как все средства и операции проходят через них. То же самое касается и других банковских предложений. Это и проценты на остаток, и вклады, и накопительные счета.

Можно ли украсть цифровые рубли?

С технической точки зрения это маловероятно. Однако в теории возможно все. Мошенники используют социальную инженерию, почту страха, убеждение, зарабатывание денег и т. д., чтобы заставить вас перевести деньги на чужой счет. Ситуация такая же, как и с безналичными деньгами — преступники не взламывают банки, а обманывают владельцев карт.

Кому принадлежит центральный банк: владельцы Банка России

Центральный банк России — отдельное и самостоятельное юридическое лицо, капитал и имущество которого принадлежат государству. Правительство принимает непосредственное участие в назначении административных органов, проверке финансовых результатов и распределении прибыли. При необходимости золото и акции Центрального банка могут быть использованы Министерством финансов, но только при определенных условиях.

Центральный банк Российской Федерации управляет финансовыми отношениями, обладает монополией на эмиссию, контролирует золотовалютные резервы. Иными словами, он поддерживает стабильность валюты, платежей и финансовой системы страны в целом. Это связано с тем, что иногда появляется информация о том, что Центральный банк России относится к ФРБ или является филиалом МВФ. Мы не анализируем обычные недоразумения на основе необоснованных выводов, а опираемся на законодательные акты, в которых прописаны правовой статус, обязанности и принадлежность центрального банка страны.

Кто имеет интересы.

Как юридическое лицо, Банк России имеет право становиться акционером других коммерческих организаций. В результате ему принадлежат акции: sa:

После ликвидации Госбанка ему достались пять активов Росзагранбанка, которые в период с 2000 по 2005 год были полностью приобретены ВТБ.

Структурно головной офис банка находится в Москве, семь основных подразделений расположены в промышленных и финансовых центрах страны, под которыми находятся филиалы различных структур. Кроме того, имеется зарубежное представительство в Пекине.

Побочные эффекты» сделок и предпринимательской деятельности — это реальные выгоды. Согласно статье 26 Федерального закона № 85, после утверждения финансовой отчетности Центральный банк перечисляет 75% от нее в государственный бюджет. Это правило регулярно корректируется другим законом.

Например, в 2016 году процент скидки был увеличен до 90 % в соответствии с указом президента Путина. На период 2020─23 годов, несмотря на отрицательные финансовые результаты, в бюджет заложены доходы Центробанка от продажи акций «Зубелбанка» и передачи дебиторской задолженности государственным предприятиям «ВЭБ. РФ» и «Зубел».

Вывод: прибыль полностью контролируется правительством, которое решает, сколько средств оставить в ЦБ для погашения долга и наполнения резервов, а сколько перечислить в казну.

Активы и резервы

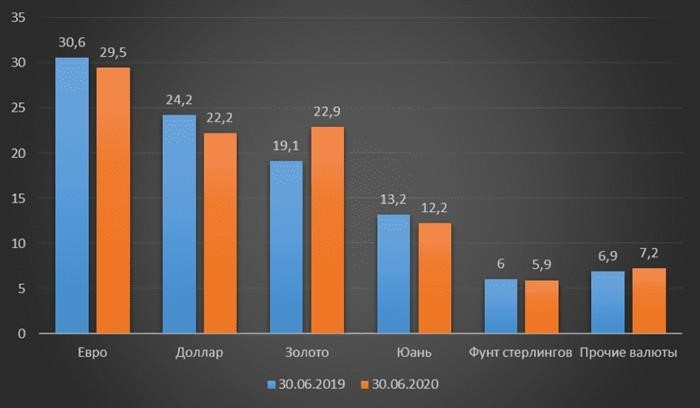

Согласно отчету Центрального банка, валютные резервы на 8 января 2021 года составляли 5,974 миллиарда долларов США. Покупки золота прекратились в апреле 2020 года. В первом полугодии 2020 года объем драгоценных металлов достиг 7,3,9 млн тройских унций в физическом эквиваленте, что составляет 22,9% от золотого запаса. Впервые доля золота превысила долю доллара в активах, оставив долю доллара на уровне 22,2 %.

Рисунок 1. Динамика структуры золотых резервов центральных банков. Источник: подготовлено автором на основе данных Министерства финансов.

Но может ли государство, как бенефициар, распоряжаться этими резервами? Кроме того, сторонники конспирологических теорий часто ссылаются на статью 22 Федерального закона. Статья 86 гласит, что Банк России не имеет права предоставлять кредиты на покрытие дефицита бюджета. Однако это утверждение, вырванное из контекста, не объясняет, что существуют исключения. Например, статья 23 гласит, что Министерство финансов и Центральный банк могут заключать соглашения о погашении международного долга по поручению правительства.

Не стоит забывать и о том, что ЗВР «сидит» на части средств Фонда национального благосостояния. Это «убежище» не используется активно, но все же используется правительством.

ТЭБА используется очень экономно. Например, на покрытие дефицита бюджета в августе 2020 года из ФНБ было выделено всего 3,6 млрд рублей, а по итогам года ожидается, что из этого резервного фонда будет потрачено около 3,500 млрд рублей».

Алексей Кудрин, генеральный директор Счетной палаты РФ. Источник: АиФ.

ВЫВОД: Центральный банк самостоятельно распоряжается своими резервами, но при необходимости может использовать эти средства для погашения долга или поддержки экономики в соответствии с различными законодательными актами.