В своем заявлении регулятор отметил, что главным фактором стала инфляция, которая оказалась значительно выше, чем предлагал Банк России в апреле. Повышенный внутренний спрос по-прежнему перекрывает возможность увеличения предложения товаров и услуг. Для того чтобы вновь начать снижать инфляцию, необходимо дополнительное ужесточение денежно-кредитной политики, причем значительно более жесткое, чем предполагалось для приведения инфляции к целевому уровню. Банк России оценит целесообразность дальнейшего повышения базовой процентной ставки на ближайшем заседании», — говорится в сообщении ЦБ. В рамках основного сценария ЦБ РФ значительно повысил прогноз средней базовой процентной ставки на 2024 и 2025 годы до 16,9-17,4 % (апрельский прогноз составлял 15,0-16,0 %) и 14,0-16,0 % (10,0-12,0 %). С 1 января по 28 июля 2024 года средняя базовая ставка составит 16%, а с 29 июля до конца 2024 года средняя базовая ставка прогнозируется в диапазоне 18,0-19,4%. Согласно нормативным положениям, с учетом проводимой политики, годовая инфляция снизится до 6,5-7% в 2024 году и вернется к 4-4,5% в 2025 году. и 3-4,8% в 2024 году, вернувшись к 4% в 2025 году. В макроэкономическом обзоре Центрального банка аналитики ожидают, что в 2024 году инфляция составит 6,5 %.

По данным Министерства финансов, годовая инфляция за выходные 16-22 июля 2024 года составила 9,18 % по сравнению с 7,72 % на конец марта. Согласно сводному отчету INFOM, инфляционные ожидания населения в июле выросли до 12,4 % против 11,9 % месяцем ранее.

Причины повышения процентных ставок были очевидны. Ускорение инфляции за последние два месяца (сезонно нормализованная инфляция на конец июня составила 9,3%), повышенные инфляционные ожидания населения и по-прежнему высокие ставки по кредитам (в июне портфель потребительских кредитов вырос на 2. %, ипотечных — правда, на 3. 1%, до окончания программы льготного кредитования), сообщает «Альфа говорит Алексей Корнев, портфельный управляющий «Капитала». Основной рычаг динамики инфляции в первом полугодии 2024 года сосредоточен на услугах и росте цен, который оказался в три раза выше обычного, добавляет Дмитрий Постоленко, директор инвестиционного центра «Сберстраховние Жизнь». добавил директор инвестиционного центра «Сберстрахованеие Лайф» Дмитрий Постоленко. Он также обращает внимание на введение новых ограничений, которые существенно затрудняют заключение импортных и экспортных сделок. Высокая инфляция и быстрый рост кредитования говорят о том, что, несмотря на высокие процентные ставки, этого недостаточно, чтобы охладить спрос», — говорит Корнев. В ближайшие месяцы данные по индексу потребительских цен, ожидаемой и наблюдаемой инфляции со стороны населения должны продемонстрировать обоснованность решений, принятых регулятором сегодня». Не исключено, что потребительская инфляция будет в июле 2024 года. Более того, ожидается, что инфляция замедлится и перейдет к снижению», — прогнозирует Постленко.

Как повышение повлияет на равенство рубля

В течение недели рубль укреплялся за счет подготовки к налоговому периоду и выплаты дивидендов. В этих условиях влияние повышения базовых процентных ставок, скорее всего, будет слабым, считает Наталья Ващелюк, старший аналитик УК «Первый». В то же время, несмотря на повышение процентных ставок, рубль может ослабнуть в начале августа и вернуться к уровням около 122 за юань и 88 за доллар к концу налогового периода, считает аналитик. Импорт может увеличиться, поскольку улучшится ситуация с перекрестными платежами и правила депортации будут снижены с 60 до 40 %. В результате мы ожидаем ослабления рубля до ₽91-93 за доллар и 12,5-12,8 за юань осенью», — прогнозирует Ващелюк. В настоящее время, в условиях ограниченных внешнеторговых расчетов, базовый обменный курс не оказывает существенного влияния на курс рубля, считает Андрей Стратийчук, аналитик «Газпромбанк Инвестиции».

Каковы основные процентные ставки Центрального банка Российской Федерации: простым языком

Процентная ставка — это процентная ставка, по которой Центральный банк России выдает кредиты коммерческим банкам и принимает депозиты от коммерческих банков. Уровень процентной ставки влияет на ставки по кредитам и депозитам, устанавливаемые коммерческими банками для своих клиентов.

Правительство совместно с Центральным банком инициировало ряд мер по поддержке малого и среднего бизнеса. Команда экспертов Главбух Ассистент поможет вам выбрать подходящую программу и подготовить необходимые документы. Опытные бухгалтеры и юристы подготовят заявки на получение льготных кредитов и других государственных субсидий, а также подскажут, как сэкономить на налогах. Они рассчитают наиболее выгодный тариф на обслуживание для вашей компании.

Коммерческие банки ориентированы на получение прибыли, поэтому чем выше процентная ставка, которую финансовое учреждение получает на свой капитал, тем выше процентная ставка, которую платит конечный потребитель. Чтобы добиться этого, банки выдают кредиты под более высокий процент, на несколько процентов выше прайм-ставки.

Тот же механизм работает и с депозитами. Центральный банк предлагает коммерческим банкам размещать на депозитах гранты, процент по которым равен размеру базовой процентной ставки. В результате финансовое учреждение устанавливает меньшую сумму вклада для своих клиентов. Возникает разница, и банк получает доход.

В чем разница между основной ставкой и ставкой рефинансирования?

Ставка рефинансирования — это термин, принятый Центральным банком Российской Федерации в 1992 году. В то время ставка рефинансирования также определяла процентную ставку, по которой коммерческие банки могли получать кредитные средства и размещать свободные денежные ресурсы.

Однако в 2013 году в закон были внесены изменения. Центральный банк Российской Федерации ввел новый термин «базовая ставка». Этот термин «убрал» основную функцию ставки рефинансирования — определение процентной ставки.

Понятие ставки рефинансирования осталось. Однако, чтобы избежать отклонений, цены с 1 января 2016 года были привязаны к базовой ставке. Таким образом, с 2016 года прайм-ставка и ставка рефинансирования всегда будут иметь одинаковую цену.

Ставка рефинансирования была оставлена как величина, которая может быть использована в расчете, если

или пример того, как налоговая оптимизация может оказаться ошибочной.

Отдайте бухгалтерию на аутсорсинг в «Главбух Ассистент» и существенно сэкономьте на налогах.

При увеличении КБК базовая ставка остается неизменной.

Повышение базовой ставки увеличивает привлекательность национальной валюты и укрепляет обменный курс.

В связи с геополитической ситуацией курс рубля стремительно падает. Граждане вкладывают деньги в другие валюты, чтобы не потерять свои сбережения. Когда центральный банк повышает процентные ставки, коммерческие банки повышают ставки по депозитам.

Рядовой потребитель больше не будет пытаться купить другую валюту и попросит банк выдать ему рубли по привлекательным депозитным ставкам. Таким образом, рубль будет поддерживать свою покупательную способность, частично компенсируя инфляцию.

Инфляция также должна замедлиться. У потребителей будет меньше наличных денег, а значит, производителям нужно будет предотвратить падение цен. Это обеспечит хотя бы минимальный спрос на их продукцию.

Еще один аспект такой политики — высокие процентные ставки по вкладам с пониженной покупательной способностью. Если процентные ставки будут расти пропорционально основной ставке, компаниям будет сложнее финансировать рост. Производство новых продуктов замедлится, а объем услуг снизится. Покупательная способность населения также снизится. Они будут свободно размещать деньги на депозитах и отказываться от потенциальных покупок.

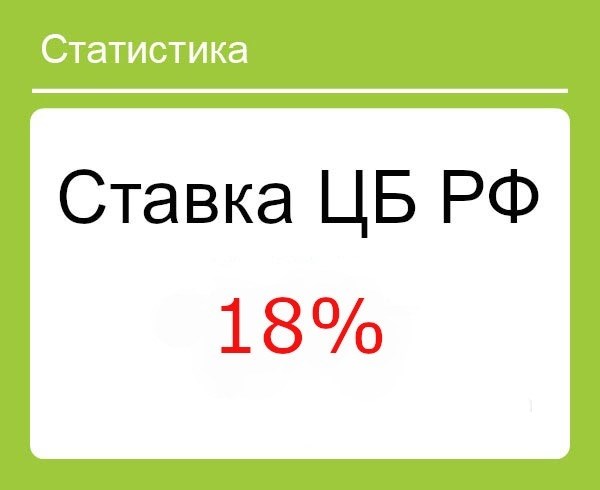

Значение сегодняшней базовой процентной ставки

На сегодняшний день базовая процентная ставка, определяемая Центральным банком Российской Федерации, держится на уровне 16 % годовых. Ранее ставка повышалась несколько раз. ЦБ уже обращался к подобным мерам во время кризисов 2015 и 2022 годов; ситуация в 2023 году усугублялась темпами обесценивания рубля. В прошлом году, до изменения базовой ставки, курс гривны достигал 100 рублей за доллар.

Узнайте о последних изменениях в законодательстве о валютном обмене. Какие валютные операции стали более безопасными, требуют специального разрешения или облагаются штрафами.

Ставки рефинансирования (прайм ставки) на 2024 год с сегодняшнего дня

Процентная ставка рефинансирования (она же базовая ставка) Центрального банка РФ с 29 июля 2024 года составляет 18% годовых. Новое заседание Банка России по вопросу процентной ставки КТП состоится 13 сентября.

Ставка рефинансирования часто меняется. Регистрируйте изменения на сайте журнала «Прощенка». Вы будете проинформированы о дате обновления процентной ставки.

Узнайте, на какие льготы имеет право ваша компания или ИП, в сервисе «Контрагент Главбух». Там есть полный перечень региональных и федеральных льгот, в том числе список компаний ОКВЭД, получивших отсрочку по кредитам. Чтобы узнать, на какие льготы имеет право ваша компания, воспользуйтесь бесплатным доступом к сервису «Контрагент Главбух». Просто введите номер НДС в строку поиска, и вам будет показано, какие правила действуют в данном регионе и какая поддержка доступна вашей компании.

Опрос в чате Telegram показал, что более половины предприятий испытывают трудности с банковскими комиссиями. Центробанк запустил сервис, который распределяет клиентов по трем группам риска по принципу светофора. Мы узнали у экспертов по финансовому мониторингу, что влияет на рейтинг банка и как избежать попадания в «желтую» или «красную» зоны.

Калькулятор рассчитывает неустойку исходя из процентной ставки рефинансирования за требуемый период. Калькулятор рассчитывает неустойку с учетом законодательства Российской Федерации и всех ставок рефинансирования в Российской Федерации. Калькулятор полезен, например, когда компания подает налоговую декларацию в связи с увеличением налогов. Перед подачей уточненной налоговой декларации необходимо убедиться, что в системе единого налога есть положительный баланс, достаточный для уплаты недоимок и штрафов. Это поможет вам избежать штрафов. Если в единой системе налогообложения есть сумма с положительным балансом постоянно в течение периода просрочки, вы можете ввести эту сумму. Тогда калькулятор вычтет эту сумму из просроченной задолженности.

История ставок ЕНВД за год в таблице

Наша программа «Бухсофт» позволяет пользователям автоматически рассчитывать налоговые пени, исходя из процентных ставок рефинансирования. Пользователи могут круглосуточно получать консультации по всем бухгалтерским вопросам. Начните прямо сейчас.

Базовые ставки и ставки рефинансирования

В конце 2015 года Центральный банк издал Указание № 2 от 11 декабря 2015 года в соответствии с решением Совета директоров Банка России №. 3894-У. В соответствии с ним цена процентной ставки рефинансирования была приравнена к базовой ставке. Данное указание вступило в силу с 1 января 2016 года. С тех пор самостоятельная цена процентной ставки рефинансирования не устанавливалась.

Основная процентная ставка появилась в России в 2013 году, когда Банк России выпустил информацию от 13 сентября 2013 года «О системе процентных инструментов денежно-кредитной политики Банка России». В настоящее время вместо фиксированных ставок по кредитам коммерческих банков используются коридоры процентных ставок. Прайм-ставка представляет собой минимальную процентную ставку, по которой коммерческий банк будет предоставлять кредит в течение недели. Это также максимальная процентная ставка, по которой можно разместить депозит в коммерческом банке за тот же период.

С другой стороны, ставка рефинансирования не была отменена. Изменилась лишь ее роль в медиасистеме центрального банка. Как и прежде, процентная ставка рефинансирования связана с методом расчета, используемым в некоторых положениях Налогового и Гражданского кодексов.

Таким образом, с 2016 года процентная ставка рефинансирования будет равна базовой ставке, определяемой Центральным банком.

Значение процентной ставки ЦБ РФ для российской экономики

Основная процентная ставка определяет состояние денежно-кредитной политики в нашей стране. Это максимальная ставка, по которой Центральный банк кредитует коммерческие банки в течение недельного периода. В то же время это минимальная ставка, по которой Центральный банк размещает средства в коммерческих банках за тот же период.

Что это означает для всей российской кредитной системы? Это значит, что физические и юридические лица не могут получать кредиты дешевле, чем в самих коммерческих банках. Это значит, что ставки по кредитам никогда не будут ниже базовой процентной ставки.

Аналогично и с депозитами. Коммерческие банки не будут открывать депозиты физическим и юридическим лицам по ставкам ниже текущей базовой процентной ставки.

Важность процентной ставки центрального банка для корпораций.

Сама основная процентная ставка, то есть ее снижение, может повлиять на рост бизнеса за счет удешевления кредитования. Это означает новые возможности для инвестиций и расширения предприятий.

Упоминания о процентной ставке центрального банка встречаются в частном и налоговом законодательстве. Часто они влияют на размер долговых санкций перед контрагентами или налоговыми органами. Например, процентные ставки могут быть задействованы при определении налоговой базы для расчета налога на прибыль или подоходного налога.

Эта же базовая ставка напрямую связана с расчетом обязательств и всеми нормами в соответствии со статьей 395 Гражданского кодекса РФ.