Сервис сам заходит в каждую базу 1С в облаке 1С:БО и проверяет отчеты. Результаты отображаются в 1С:УФА, с указанием ошибок.

Почему важно сдавать отчеты вовремя?

Своевременная сдача отчетности — одна из основных обязанностей главного бухгалтера. Если отчет сдан, а компания опоздала, реакция ИФНС будет очень быстрой. Согласно статье 119 Налогового кодекса РФ, несвоевременное представление налоговой декларации влечет взыскание штрафа в размере 5 % от суммы налога или сбора, не уплаченной в установленный срок за полную или частичную просрочку. Помимо штрафов, регулятор может заблокировать операционный счет компании. Это негативно сказывается на деятельности компании и приводит к обязательной приостановке ее работы. Все эти санкции наносят прямой ущерб не только заказчику, но и бухгалтерской фирме, назначенной третьей стороной: финансовые потери, претензии и в конечном итоге риск потери заказчика и, как следствие, части его нормального дохода.

Откуда берутся задержки в отправке отчетов

Чем поможет сервис 1С:Бу «Отчет Отчет»?

Сервис берет на себя работу со всеми отчетами клиента одновременно. Облако 1С:БО: собирает информацию о статусе отчетов из сервиса 1С Отчетность, интегрированного в программу 1С, и выгружает данные в UFA. Данные о сдаче отчетности автоматически обновляются каждые две минуты. В сервисе предусмотрены фильтры по отчетной кампании, типу выставки, системе налогообложения и т.д. Указывая информацию о проблемах с отчетностью, сервис позволяет бухгалтерам обратить внимание на ошибки и исправить их. Кроме того, он позволяет отследить историю ручных корректировок справочного статуса. Таким образом, данный сервис может помочь решить целый ряд задач.

Своевременная отчетность — важная задача для любой бухгалтерской фирмы. От нее зависит не только стабильность компании-клиента, но и стабильность бизнеса аутсорсинговой компании.

С помощью сервиса «1С:УФА» вы повышаете качество управления процессами и укрепляете лояльность клиентов. Помогите своим бухгалтерам вовремя и без стресса сдавать клиентскую отчетность.

Сроки обработки налоговых отчетов по регулирующим органам

Сроки обработки налоговой отчетности и налоговых деклараций в системе SBiS online

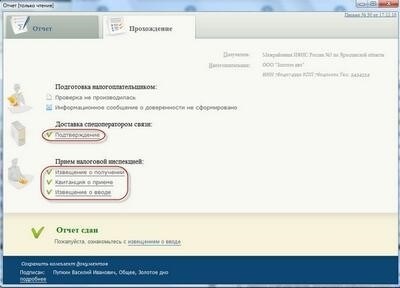

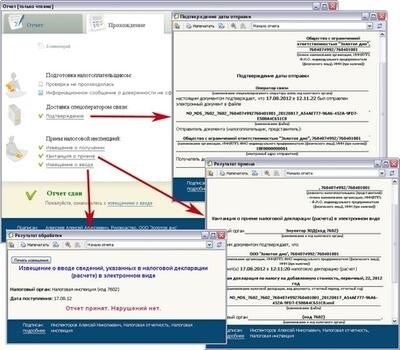

В процессе документооборота по каждому отчету, отправленному через СБиС++, вы получаете ряд юридически значимых документов от операторов (компаний «Тензор») и контролирующих органов. Чтобы обновить информацию о полученных ответах, нажмите кнопку «Получить ответы» в правом нижнем углу страницы. Она находится в правом нижнем углу программы (Рисунок 1).

Все ответы сохраняются вместе с отправленным отчетом. Чтобы просмотреть их:.

Скачать документ.

Приказ ФНС России № ММ-7-6/534@ от 02. 11. 2009 г.

Приказ Росстата № 370 от 27 октября 2010 г.

Документ открывается в отдельном окне.

Подробнее о видах ответов и сроках, в которые должны ответить те или иные проверяющие органы.

Электронная налоговая и бухгалтерская отчетность в ФНС РФ через СБИС.

Согласно приказу ФНС РФ № ММ-7-6/534@ (11 февраля 2009 года), в течение двух часов после отправки отчета в ФНС вы получите подтверждение от специального агентства (компании «Тензор») о дате передачи. В большинстве случаев, если на вашем рабочем месте нет проблем с подключением к Интернету, вы получите подтверждение по электронной почте в течение нескольких секунд. Дата на этом подтверждении — это дата отправки отчета (аналогично почтовому штемпелю при рассылке бумажных документов).

На следующий рабочий день после отправки налоговой декларации (отчета) налогоплательщик получает из налоговой инспекции один за другим следующие документы (рис. 3).

Рекомендуется отправлять декларацию в IRS за два рабочих дня до крайнего срока сдачи отчетности, чтобы обеспечить своевременную подачу измененной декларации.

Когда годовая финансовая отчетность считается приемлемой?

Годовая финансовая отчетность считается приемлемой после ее получения, так же как и уведомления о внесении изменений или исправлений. Об этом сообщает Федеральная налоговая служба в письме № 2. ВД-4-1/2844@ от 18 февраля 2020 года.

С 1 января 2020 года бухгалтерская отчетность должна представляться в налоговые органы только в электронной форме по телекоммуникационным каналам связи (далее — ИД) через организацию электронного документооборота.

Поправка 402-ФЗ от 6 декабря 2011 года, касающаяся закона о бухгалтерских номерах, была введена законом № 444-ФЗ от 28 ноября 2018 года. 444-ФЗ от 28 ноября 2018 года.

Обязательным экземпляром бухгалтерской отчетности, представляемой организацией, является государственная бухгалтерская отчетность (ГБУ), которую ведет Федеральная налоговая служба Российской Федерации.

Порядок представления годовой бухгалтерской отчетности и аудиторского заключения о постановке на государственный информационный учет утвержден Приказом №. ММВ-7-1/569@ Федеральной налоговой службы Российской Федерации от 13 ноября 2019 года.

Бухгалтерская отчетность уже считается принятой, если налоговый орган направил учреждению подтверждение о принятии и направил уведомление о разъяснении.

В уведомлении указываются выявленные ошибки в контрольных показателях (контрольные показатели носят рекомендательный характер) и приводится ряд этих контрольных показателей.

Уведомление также содержит предложения по внесению уточнений или поправок в отчет.

Одновременно с уведомлением направляется разъяснение в отношении бухгалтерской отчетности. После его получения организация вправе принять решение о передаче уточненной бухгалтерской отчетности в налоговые органы.

Подключите удобную электронную отчетность

Сервис электронной отчетности с круглосуточной технической поддержкой и полезными сервисами для бухгалтеров.

Отправка отчета, но не подтверждение: что делать?

Бухгалтер отправил отчет по телекоммуникационному каналу связи (ТКС), но ничего не получил. По истечении срока отчет был отклонен — отчет не принят. Такие случаи не редкость, и о них нужно договариваться заранее, чтобы не платить штраф и доказать, что отчет был отправлен вовремя.

Кто освобожден от сдачи отчетности в электронном виде.

Не все работодатели обязаны представлять ведомости по заработной плате в электронном виде. Критерием выбора способа отчетности является количество работников (см. таблицу).

Панель. Когда необходимо сдавать отчетность по заработной плате по ТКС?

Предпосылки для обязательной сдачи в электронном виде.

Среднее количество человек, которым перевозчик выплатил зарплату за предыдущий период

Понятно. Статьи 431-7 и 10 НК РФ, 125-ФЗ ФЗ № 24.07.1998.

Количество физических лиц, получивших доход в налоговом периоде

Понятно. 2 Статьи 230(2) и 226(5) ГПК.

Количество застрахованных лиц, в отношении доходов которых в течение отчетного периода начислялись страховые взносы.

Понятно. 2 ст. 11, 2. 2 ст. 11 и 27-ФЗ Федерального закона от 2. 2 01. 04. 1996.

Документы, подтверждающие прием электронных справок

Передача электронной справки состоит из нескольких этапов. На каждом этапе менеджер электронного документооборота (ЭДО) и налоговая инспекция формируют различные технические документы.

Справка в ЭФНС. Порядок действий должностных лиц документооборота предусмотрен Регламентом (утвержден постановлением Минфина от 7 июля 2012 г., см.

Направление в ПФР. После экспозиции в ПФР оператор ЭДО направляет подтверждение получения Фондом передачи отчета.

После проверки отчета ПФР направляет протокол в форме ЭДО-выдержки в Фонд. Если в нем есть ошибки, то в течение пяти дней нужно представить исправленный отчет (п. 39 Указаний утвержден постановлением Минтруда от 21 декабря 2016 г. № 766Н).

Почему отчет не проверен

Подтверждение отчетов может не произойти по пяти причинам

1. программа не приняла отчет из-за недопустимых ошибок (статья 28 Положения)

2. аккредитационный центр отозвал вашу онлайн-подпись, и без нее отчет не принимается

3. получатель отчета перешел на новую версию программного обеспечения и не успел синхронизировать старую и новую версии и продолжить работу с остальными

4. получатель изменил кодировку подраздела. Старая кодировка была выявлена, и отчет был подвергнут некорректной проверке.

5. ИФНС или фонд «не показывает» отчет или допущена ошибка при формировании ответа (последнее — особенность ПФР).

Что делать, если отчет не был получен

Перед отправкой отчета за несколько дней проверьте достоверность электронной подписи руководителя, формат файла и реквизиты подписи получателя.

Не ждите крайнего срока. Отправьте отчет как можно скорее. Тогда у вас будет больше времени:

Проверьте отчет на наличие критических ошибок. Если вы не сдали отчет вовремя и не получили документы о доставке, сначала проверьте, не допустили ли вы ошибку.

В чем причина — узнайте у оператора ЭДО. Если в отчете нет критических ошибок, обратитесь к оператору ЭДО, чтобы убедиться в актуальности электронной подписи, реквизитов получателя и формата отчета. Создайте подтверждение даты отправки отчета и объясните, что не так.

Если подтверждение даты не получено, отправьте бумажную экспозицию. Если вы не получили подтверждения даты отгрузки от оператора ЭДО до истечения срока, сдайте второй отчет на бумаге. За неправильную сдачу отчета вас оштрафуют на 200 рублей, а за несвоевременную — на 200 рублей (ст. 119.1 НК РФ). Позже у вас будет возможность доказать, что вы сдали декларацию в первый раз, и взыскать штраф за первый раз.

Есть подтверждение даты, но нет квитанции или записи. В дальнейшем штрафы за просрочку взиматься не будут. Повторный отчет не требуется. Узнайте, когда оператор ЭДО отправил отчет получателю. Позвоните напрямую в Федеральную налоговую службу или Министерство финансов или, лучше всего, придите туда лично, чтобы проверить, получен ли отчет. Если отчет отклонен, важно подать новый отчет в установленный срок. Если уведомление об отказе (отчет с ошибкой 50) пришло после установленного срока, исправьте отчет и повторно отправьте его с сопроводительным письмом.

Треть работодателей уже интересуются навыками работы в Excel у бухгалтеров

Пройдите тест, чтобы узнать, умеете ли вы пользоваться программой так, как нужно работодателю.